つみたて投資派? 成長投資派? 新NISA利用者の実態調査

新NISAに興味がある人は「みんなはどんな風に新NISAを使っているの?」と気になりますよね。

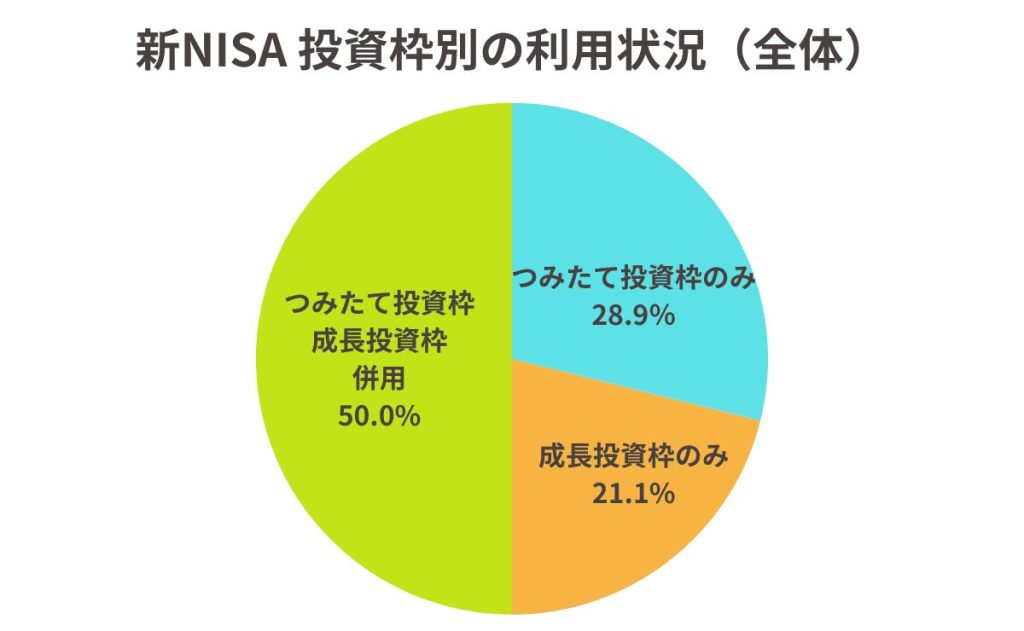

日本証券業協会が実施した「新NISA開始1年後の利用動向に関する調査」から、利用者の投資枠の使い方が明らかになりました。

新NISAには「つみたて投資枠」と「成長投資枠」があり、それぞれ異なる特徴を持っています。利用者がどちらを選んでいるのか、最新のデータを見てみましょう。

データを見ると新NISA利用者の半数が、つみたて投資枠と成長投資枠を併用していることがわかりました。

では、新NISAの利用者は、つみたて投資枠と成長投資枠をどのように使い分けているのでしょうか。

2024年中の新NISAにおける購入銘柄の上位5銘柄は下記の通りです。

つみたて投資枠、成長投資枠ともに上位2銘柄は同じ投資信託がランクインしています。

制度上は別々の枠ですが、実際には両方で同じ投資信託(全世界株式や先進国株式の※インデックスファンド)が選ばれており、「安定性」と「成長性」をバランスよく組み合わせたいという意識が見える結果になりました。

※インデックスファンド:全世界株や米国S&P500などの株価指数に連動するよう運用される投資信託のこと。1本買うだけで分散効果がある。

この調査結果から、投資枠ごとにまったく違う商品を選ぶというより「長期積立でコツコツ資産形成しつつ、余裕があれば成長投資枠でも同じ人気ファンドを買い増す」使い方が主流であることがわかります。

新NISAを始めたばかりの方は、無理に両方の枠を使おうとせず、まずは「つみたて投資枠」から始めるのが賢い選択です。

つみたて投資枠と成長投資枠の特徴

新NISAには「つみたて投資枠」と「成長投資枠」の2種類があります。それぞれの違いについて理解した上で、どちらを利用するか検討しましょう。

つみたて投資枠の特徴

| 年間投資上限額 | 120万円(月10万円) |

| 投資対象 | 金融庁の基準を満たした投資信託 |

| 投資方法 | 積立投資のみ |

| 主な利用目的 | ・将来・老後の生活資金(58.2%) ・資産形成自体が目的(41.9%) |

| 平均購入金額 | 47.3万円(年間) |

| 向いている人 | 投資初心者 |

つみたて投資枠は、文字通り「積立投資」に特化した投資枠です。金融庁が「長期・積立・分散投資に適している」と認めた商品だけに投資できるので初心者に向いています。

日本証券業協会の調査によると、つみたて投資枠利用者の主な利用目的は「将来・老後の生活資金(58.2%)」「資産形成(41.9%)」になっており、長期的な資産形成への意識の高さがうかがえます。

年間平均購入金額は47.3万円と、月換算すると約4万円程度。利用者の多くが、無理のない範囲でコツコツと資産を積み上げている点が特徴です。

積立設定をすれば毎月自動で積立投資が行われるため、家事や育児で忙しい中でも資産形成を続けられます。

成長投資枠の特徴

| 年間投資上限額 | 240万円 |

| 投資対象 | 投資信託・ETF・個別株など |

| 投資方法 | 積立投資・一括投資の両方可能 |

| 主な利用目的 | ・将来・老後の生活資金(51.6%) ・資産形成自体が目的(47.7%) |

| 平均購入金額 | 103.3万円(年間) |

| 向いている人 | 投資経験者、積極的な運用を希望する人 |

成長投資枠は、より幅広い投資が可能な投資枠です。投資信託だけでなくハイリスク・ハイリターンな個別株も購入できるので、より積極的な資産形成を目指す人に適しています。

しかし、成長投資枠の主な利用目的を見てみると、1位「将来・老後の生活資金」2位「資産形成」とつみたて投資枠と同じ結果になりました。

人気銘柄ランキングの1位、2位はつみたて投資枠でも購入できる投資信託がランクインしていることから、成長投資枠においても安定性を重視している人が多いことがわかります。

つみたて投資枠との大きな違いとしては、年間の平均購入金額103.3万円とつみたて投資枠の2倍以上になっている点です。

このことから、投資経験者や豊富な投資資金を持つ人が、積極的に成長投資枠を利用しているといえるでしょう。

新NISA投資枠のかしこい使い分け方

つみたて投資枠と成長投資枠の特徴をご紹介しましたが、「結局、つみたて投資枠と成長投資枠はどう使い分ければいいの?」という疑問をお持ちの方も多いのではないでしょうか。

ここからは、それぞれの投資枠の具体的な使い分けをご紹介します。

基本的にはつみたて投資枠のみでOK

統計データでは半数がつみたて投資枠と成長投資枠を併用していますが、つみたて投資枠だけでも十分な資産形成が可能です。

つみたて投資枠は年間120万円、1ヶ月あたり10万円まで投資できます。子育てをしながら月10万円も積立投資するのは現実的ではないので、家計を圧迫しない範囲で積立額を設定しましょう。

とはいえ、目的と目標設定は不可欠です。たとえば現在35歳で60歳までに2,000万円貯めたい場合、毎月4万円の積立が必要になります。(※想定利回り4%の場合)

毎月の積立がしんどいなと感じたときは、固定費を見直すだけで意外と投資費用を捻出できます。

不要な保険の解約、電気・ガス会社の見直しなどをするだけで、生活の質を下げなくてもお金が貯まるようになりますよ。

▼こちらの記事もおすすめ

成長投資枠のみの利用はおすすめしない

子育て世帯の方は、子どもの進学費用や老後に向けて安定した資産形成が大切です。そのため、リスクが高い個別株にも投資できる成長投資枠のみの利用はおすすめしません。

「成長投資枠で投資信託を買ってるんだけど…」という方もいるでしょう。確かに、eMAXIS Slim 全世界株式(オール・カントリー)やeMAXIS Slim 米国株式(S&P500)といった投資信託は成長投資枠でも人気です。しかし、これらの銘柄はつみたて投資枠でも購入できます。

投資信託を買うのであれば、長期の積立・分散投資に適したつみたて投資枠を優先するのがおすすめです。

▼こちらの記事もおすすめ

十分な資金と投資経験がある人は併用も検討しよう

投資経験者や高収入の人、十分な貯金がある人は、つみたて投資枠と成長投資枠の併用を検討する価値があります。

株式投資の経験者の場合、投資信託を購入するより個別株に投資したほうが、短期間で資産を増やせる可能性があるので効率的です。

投資初心者でも月10万円以上を投資に回せる場合は、成長投資枠でもつみたて投資枠と同じ投資信託を買うのも有効な手段です。この方法なら、リスクを抑えながら非課税投資枠を最大限活用できます。

ただし、資金に余裕がある場合も、投資初心者は少額から始めることをおすすめします。急に多額を投資すると、価格変動のストレスに耐えられずに解約してしまうリスクがあるためです。

最初は、つみたて投資枠から始めて、慣れてきてから併用を検討しましょう。

まずは「つみたて投資枠」から始めよう

日本証券業協会の調査では半数の人が「つみたて投資枠」と「成長投資枠」を併用していることが明らかになりました。

しかし、初心者の方は安定性を重視した「つみたて投資枠」だけでOKです。つみたて投資枠の上限である月10万円以上の余裕資金がない限り、無理に併用する必要はありません。

つみたて投資枠なら、金融庁が厳選した優良な投資信託だけに投資できるので、初心者でも安心です。毎月コツコツと積み立てるだけで、将来に向けた資産形成ができます。

運用目的や目標金額を設定した上で、自分のペースで長期的な資産形成を目指しましょう。

こちらの記事もおすすめ

↓↓ほかの記事も読む↓↓

記事執筆

独立系ファイナンシャルプランナー(FP)として執筆業を中心に活動中。2児の父親でもあり、家計や資産形成に関する執筆が得意。また、マンションの売買も経験しており、実体験に基づいたライティングを強みとしている。各種金融メディアでの執筆・監修業のほか、自身のメディアとして「もにゅら親子の節約ブログ」「もにゅらのクリプト部屋」を運営中。