前回までのあらすじ

「新NISA」とは、通常、投資で儲けた利益にかかる約20%の税金が、規定枠内では0円になる少額投資非課税制度。これを利用するには、いずれかの金融機関で新NISA口座を持つ必要があり、エム子はネット専門証券S社で口座を開設。さらに、新NISAの枠内で取引できる金融商品の中から5つの投資信託を選び、インターネットで自動買付によるつみたて投資の申し込みをした。

前段階の 新NISA 銘柄選びをFPさんに設問攻め〈投資セレクト編〉はこちら≪

その前の 新NISA 金融機関はどう選ぶ?〈口座開設編〉はこちら≪

金津久利エム子(かねつくり・えむこ)

金津久利エム子(かねつくり・えむこ)

某地方都市でゆる~く活動しているWebライター。実は面倒なお金の話が大の苦手で、増やすより減らすほうが得意なマネー音痴。投資等にも一切かかわってこなかったが、マネ活に明るい友人の勧めで「新NISA」に興味がわき、小1の息子の大学進学に備えて「つみたて投資」をはじめた。

こんにちは。はじめてのマネ活@継続中のエム子です。

新NISAを始めてから、4カ月と少々…。

実はエム子、「最初は諸々お試しでいいよね~」などあれこれ理由をつけて、ズボラさ全開のほったらかし投資を続けておりまして…。

さすがにそろそろ、本来の目的のためにも動き出さなくてはと、重い腰を上げ、自身の夏休みの課題として“投資内容の点検と調整”に取り組むことにした次第です。

それに先立ち今回も、いつもお世話になっているエム子のマネ活の先生、ファイナンシャルプランナーの八木陽子さん(キッズ・マネー・ステーション代表)におしかけ補習授業をお願いし、つみたて投資のメンテナンスや見直しについてイチから勉強。ポートフォリオや資産の配分、リバランスなど、知って得する投資の知恵もうかがってまいりました。

まずは保有投信の確認から。FPの指摘は…

さっそくエム子の投資銘柄を公開。

エム子買付中の投信(投資信託)

①「M社/米国株式S&P500」(1万円/月)

米国の株式に投資しているインデックス型の投信。アメリカを代表する500銘柄で構成されるS&P500指数に連動。

②「M社/全世界株式」(100円/月)

日本を含む先進国、新興国の株式に幅広く投資しているインデックス型投信。通称“オルカン”と呼ばれる。

③「M社/先進国株式インデックス」(1万円/月)

日本を除く先進国22カ国の株式に投資しているインデックス型の投信。

④「N社/インデックスバランスファンド4資産均等型」(100円/月)

国内の株式と債券、海外の株式と債券という4種類の資産に均等に投資。各資産を25%ずつ組み合わせた合成ベンチマークに連動した、バランス型投信。

⑤「Y社/日本株式ファンド」(100円/週)

国内株式を主要対象に今後成長が期待される産業分野に投資。東証株価指数(TOPIX)をベンチマークとしながら、それを上回る運用を目指すアクティブ型投信。

※インデックス、アクティブなどの用語については、「投資セレクト後編」を参照。

つみたて投資開始4カ月目の状況

なんと開けてびっくり! エム子史上初のつみたて投資は、たまたまとはいえ、最初の4カ月で5本中4本が損益プラスの値上がりという予想外の好発進を切ってしまいました!

FP/八木陽子さん(以下、敬称略):ここまでは順調そうですね。こうした一覧で、最初に目が行ってしまうのは、やはり「損益」のところだと思います。ここでは字が赤いほうがよくて、青字はマイナス。

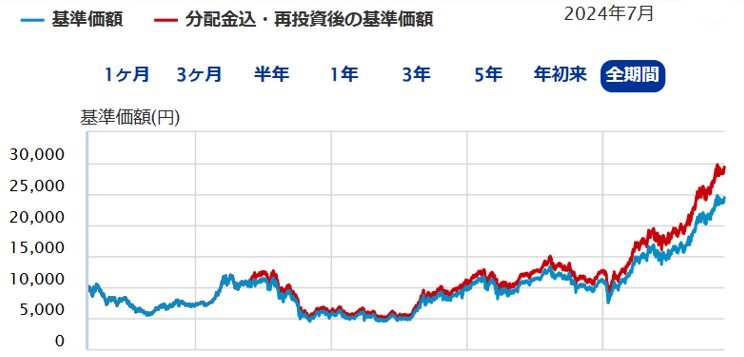

今回は⑤の国内株式のファンドが青でした。ただそれは、単にいまがマイナスというだけで、下図のようなチャートで全期間の価格の推移をみると、ジグザグと上下しながらも右肩上がりで伸びていることがわかります。

買う買わないの判断もそういうところからできるので、エム子さんも自分が買っている投信について確認するときは、こういうグラフもチェックしておくといいですよ。

エム子:たしかに。グラフで見るとわかりやすいかも!

やってみました!月100円のお試し投資

エム子:前回、エム子は投資にまわすお金は「全部で1カ月1万円くらい」とお伝えしていました。ですが、もう少しいろいろ試してみたかったのと、後々の見比べやすさも考えて、若干路線変更させていただきまして…。

最も値上がりが期待できそうに思えた2本は月1万円、それ以外の3本は、月ごと週ごととペースを変えて100円ずつという形で、お試し投資を続けてみたのですが…?

八木さん:なるほど、それで“オルカン”(オールカントリー・全世界株式)などの評価額が400円台なんですね。月100円という買い方はエム子さんらしくてすごくいい、新鮮で面白いと思いました。私もセミナーなどではよく「100円から買えますよ」という話はするのですが、実は本当に買っている人に会ったのは初めてで(笑)。

でも実際、特に初心者の方はとりあえず自分ではじめてみることが大事ですし、最初から焦る必要もないので、試しに月100円からはじめて、何カ月か様子を見て、良さそうだったらもうちょっと増やそうとか、そういうお試し的なやり方だっていいわけですよね。

エム子:ちなみに②のオルカンは、①や③と同じ会社名が入っているところが気になって。でも、どんな感じか見てもおきたくてリストに加えたのですが。100円で試してみたら損益率も悪くないし、今後は少し増やそうかと考えています。同じ会社の商品を何本も持っても、問題ないでしょうか?

八木さん:そこは気にしなくていいと思います。この商品名にある「M社」は、投資家と投資先の間に入っている販売運用会社。もし仮にM社が倒産したとしても、株や債券が別の販売運用会社に移るだけで投資先そのものはなくなりませんし、全財産失うとかそういうことにはならないので、心配しなくて大丈夫ですよ。

FPさんが指摘する“気になること”

八木さん:逆に、私的にちょっと気になったのは、いまの状態が、比重的にアメリカに偏ってしまっていること。「分散」の話は以前しましたが、特に②と③はわりと似たタイプの投信なので、投資先としても被ってしまっているんですね。

具体的に言うと、今回いちばん数字がよかったS&P(①)は、投資先が100%米国株式なのでアメリカ経済が好調な時はすごくいい。でもアメリカの株価が下がったらどうなるか……?

2番目によかった先進国株式インデックス(③)と、3番目のオルカン(②)は、様々な国や地域の株式に投資しているので、それよりややマイルドな動きをしますが、どちらも投資先の“先進国”にアメリカが含まれている可能性が高く、アメリカ経済に左右されるところも大きい。

さらに、④の投資対象の半分を占める「海外の株式や債券」にも米国が入っている?と考えると、全体的にかなりアメリカ寄りになっていると言わざるを得ません。

ただしこれは、そういう偏りがみられるということを言っただけで、それをどう捉えるかはエム子さん次第。アメリカ経済がまだいけると思えばそのままでいいし、気になるようなら何かをストップさせて別のものを買い足すとか、迷ったらもうちょっと様子を見るとか、そんな感じで自分の判断で取り組んでいけばいいと思うんですね。

見るべきは…「分散投資の配分とバランス」

損益率と利回りをどう考えていけば?

エム子:投資先の配分を考えるとき、損益率のパーセンテージは何かの基準になりますか? 今回の5本でいうと、①②③が7~8%。④は約3%。⑤は-0.13%となっていて。ぱっと見、①②③に全振りしたほうがよさそうな気もしてしまうのですが?

八木さん:まあ、そういう考えも出てくるかもしれませんね(笑)。エム子さん自身は、自分が何パーセントぐらいの利回りで運用したいとか、考えたことはありますか?

エム子:以前ある番組で「平均7%ぐらいで運用できれば、このくらい儲かるよ」という話をしていたので、その辺がひとつ基準なのかなと思ったことはあります。

でもそうなると、④と⑤はやっぱり厳しい? いやでも、こういうものも持っておいたほうがいい? なんて揺れ揺れになってしまって…。

八木さん:そういうときには、“自分的ポートフォリオ*”を組んでみるといいですよ。ネット検索すると、無料で作れるサイトが結構あるので、この機会にぜひエム子さんも、自分のポートフォリオを組んでみましょう。

* ポートフォリオとは?

株式や債券など、投資家が運用を目的に保有している金融商品を一覧にしたもの。または、安全性や収益性を考えた、有利な分散投資の組み合わせ、資産構成のこと。もともとは紙ばさみ、折りかばんを意味する言葉で、クリエイターが扱う“作品集”の意でつかわれることも。

理想のポートフォリオを作成してみる

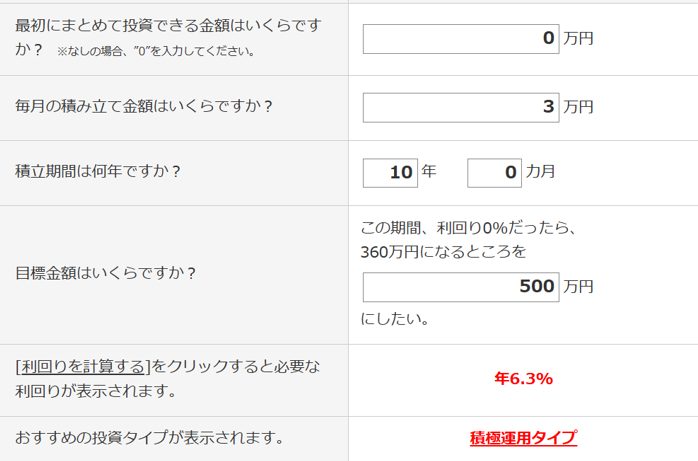

エム子:投資信託の評価会社が運営しているサイトで、実際にポートフォリオを組んでみました。

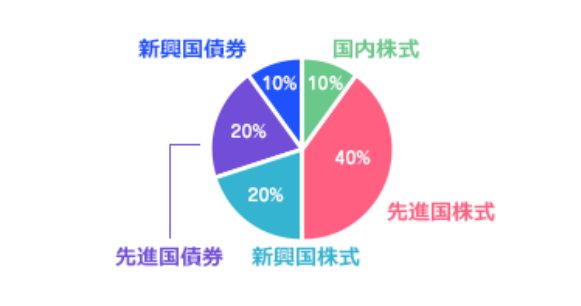

最初はまず、毎月のつみたて金額や積立期間などを入力。エム子は、今後は月々3万円を投資に充てようと考えていて、目標金額は希望を込めて500万円に設定。すると、「年6.3%」という利回りが計算され、それに基づくおすすめのポートフォリオが表示されました。

出典/「投資信託のウエルスアドバイザー」 (wealthadvisor.co.jp)

八木さん:投資信託で年6~7%だと「積極運用」にはなりますが、エム子さんぐらいの年齢であれば、十分期待できる無理のない範囲といっていいと思います。

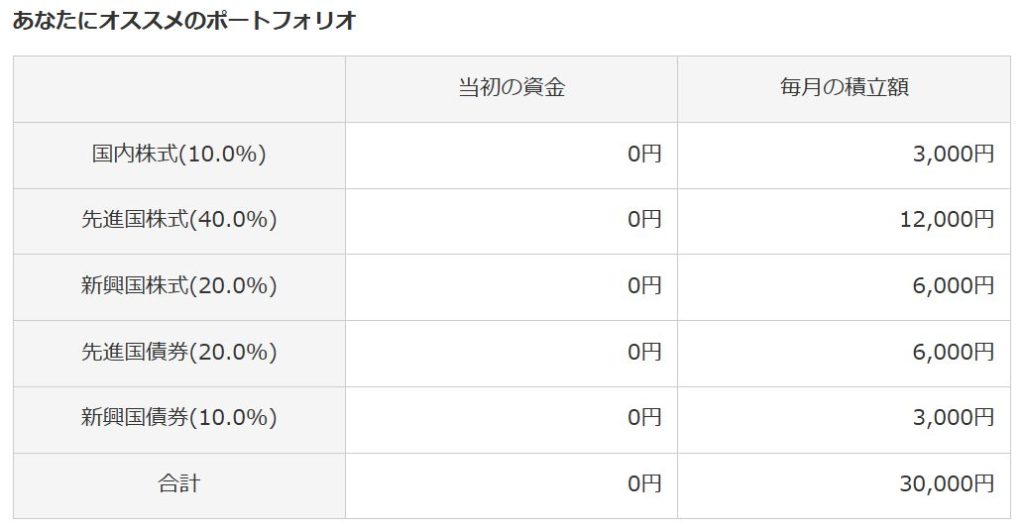

そして実際に、年6.3%の利回りで運用していくためには、何にどれくらい預けたらいいのかが、上の表です。

3万円の中で本格的にやっていこうとなったときは、この配分が大事。個々の銘柄より、配分がきちんとできているかどうかで8割決まるとも言われています。

ここでは先進国株式40%、新興国株式20%と分かれていますが、ざっくりあわせて海外株式で60%という考え方でいいと思います。つまり国内株式が10%、海外株式は60%、海外債券で30%。この割合を意識して最終的にセットしたら、あとはまた1年後の確認まで放っておく。そんな感じで続けていければ、目標に近づく可能性も自ずと増えていくはずです。

「債券」と「リバランス」の重要性を理解する

債券を持つ意味とは?

八木さん:エム子さんの場合、S&Pやオルカンなど海外株式の投信はすでに持っているし、⑤の日本株式ファンドで国内株式もある。あとは、上のおすすめポートフォリオにあった「債券」をどうするかですね。

実はよくある話、債券っていつの間にかやめていたりするんですね。地味なので…。

エム子:今まさに、私もそういう気持ちになってました! あぁ、債券*かあ…って(笑)。

* 債券とは?

国や企業などが投資家から資金を借り入れるために発行する有価証券。元本保証はないが、定期的に利子を受け取りながら、満期時には額面金額で返還もされるので、安定した収益が見込める。国が発行する「国債」、企業が発行する「社債」などがある。

八木さん:でも債券って、コロナショックとかリーマンショックとかそういう経済危機には強いんですよ。だいたい2~3%の利回りなので地味ですが、株が暴落した時には債券がちょっと上がって分散投資の下支えをしてくれる。

実際、リーマンショックの時には株価が半分くらいに暴落して、真っ青になっている人がたくさんいたのですが、債券を持っていた人たちは7割程度のダメージで済んだので、リカバリーもしやすかったんですね。

エム子:お~、債券スゲェ~!

八木さん:ですから、おすすめポートフォリオに忠実に分散投資のバランスを整えていくことは、実は結構大事なことなのです。そしてもうひとつ、今日エム子さんにぜひ覚えていっていただきたいのが、「リバランス」についてです。

出典/「投資信託のウエルスアドバイザー」 (wealthadvisor.co.jp)

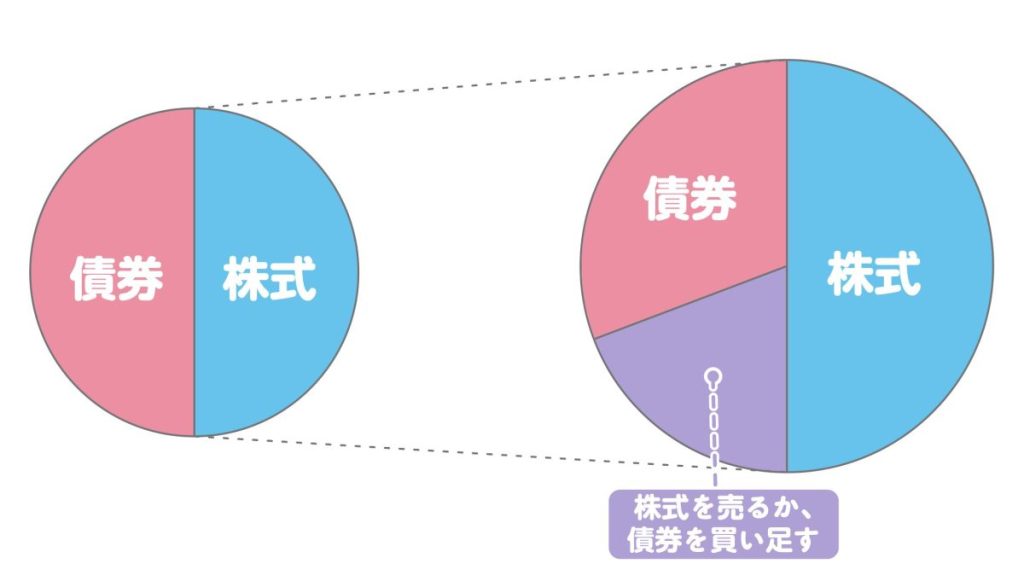

リバランスを学んで、理想の配分をキープ!

八木さん:難しい話になりますが、理論上、株と債券は違う動きをします。たとえば、アメリカ経済の調子がいいときでも、債券の動きはそう大きくは変わりません。逆に、株式のほうは価格が上がって伸びてくるから、分散投資のなかの株式の割合も徐々に増えていく。

そうなると当然、債券の割合が減ってきて、設定しておいたポートフォリオのバランスが崩れてくるので、株式が大暴落した時の下支えも薄くなり、いざというときのリスク管理がしにくくなってしまうんですね。

だからやっぱり、最初に設定した債券の割合、エム子さんの場合は海外債券30%に戻す方向で調整していくことが必要で、そうやって崩れたバランスを整えることを「リバランス」といいます。

八木さん:具体的に債券の割合を増やすためには、株式を売る方法もありますが、売らずにそのまま残しておいて、債券のほうを増やしていくやり方もあります。株式の伸びが良さそうなら、あらかじめ債券をちょっと多めの40%ぐらいに設定しておいてもいいですね。

そういう作業をなぜするのかというと、先ほどの年6.3%という利回り達成するためなんですね。

計算はちょっと難しいのですが、実はそういう金融理論のようなものもあって、債券を持っておくということには、意外に大きな意味があるのです。

特別授業を終えて、エム子のひとりごと

日々のほほんと暮らしていたエム子にはわかっていなかったのですが、海外では戦争が続いていたり、地球温暖化の影響で季節や天候、生き物たちの棲息区域も変わり始めている今。この先10年の間に株が大暴落するような経済危機が一度や二度あったって、決しておかしくはないんですね。

日々のほほんと暮らしていたエム子にはわかっていなかったのですが、海外では戦争が続いていたり、地球温暖化の影響で季節や天候、生き物たちの棲息区域も変わり始めている今。この先10年の間に株が大暴落するような経済危機が一度や二度あったって、決しておかしくはないんですね。

もちろん、はじめたからにはちょっとは増やしたい。増やすためにはこれから先どうしていくのがいいだろう?と考えていたエム子にとって、今回の特別授業は本当に勉強になりました。

やはり、欲望のままに損益率の高いものばかりに目を奪われていてはダメで、いざというときに備えてバランスを整えながら、分散投資でつみたてを続けていくことが必勝法なんですね。

* * *

たくさんの助言とアドバイスをくださった八木さんへの感謝とともに、このレポートにお付き合いいただいた皆さまにも、あらためて御礼申し上げます。

ズボラでおっちょこちょいのエム子ですが、これからも自分のペースでコツコツ投資、頑張ります!!

編集部注=この記事は実在の金融機関および証券会社が扱う投資をレポートしていますが、特定の機関の利用や投資商品の運用をすすめるものではありません。

こちらの記事もおすすめ

キッズ・マネー・ステーション主宰

八木 陽子さん

ファイナンシャルプランナー。キッズ・マネー・ステーション代表。上智大学外国語学部卒後、編集者を経て2001年ファイナンシャルプランナーを取得。海外でファイナンシャルリテラシー教育を視察した経験を活かし、子供向けマネー教育の普及に努める 。TV、新聞、雑誌、セミナーや講演などで活躍。著書に『6歳からのお金入門(ダイヤモンド社)』『お金は子どもに預けなさい(経済界)』などがある。

記事監修

「見えないお金」が増えている現代社会の子供たち。物やお金の大切さを知り「自立する力」を持つようにという想いで設立。全国に約160名在籍する認定講師が自治体や学校などを中心に、お金教育・キャリア教育の授業や講演を行う。2018年までに1100件以上の講座実績を持つ。

構成/増田ひとみ