ポイント1 進学プランごとの必要な金額を知っておこう

300万〜500万円の貯金があれば安心!

教育費に関しては、高校までの学習費(学費や給食費、塾・習い事代などの総額)は毎月の家計の中から出し、大学や専門学校などの費用を「教育資金」として貯めるというのが基本的な考え方になります。

高校までの学習費は公立・私立で大きく異なり(図1参照)、中学受験をする場合は小学生のうちから塾代がかさむことも。私立を希望するなら、大学などの進学用の教育資金は別に貯めた上で、図1の費用を毎月の家計から出せるかを前もって検討しておきましょう。

大学の学費・生活費の目安は図2の通りです。不足分は毎月の家計から補ったり、少額の奨学金を活用したりすることも視野に入れると、最低300万円、できれば500万円が教育資金の目標額になります(ひとり暮らしをする場合や医歯薬系・芸術系の大学に進学する場合は、より多めの準備が必要です)。

おうちの方の老後資金の貯蓄を始めるためにも、中学卒業までに教育資金を貯めておくことをおすすめします。

※1 私立高校の授業料は、「高等学校等就学支援金制度」により所得に応じて実質無料となる場合もあり、その場合の学習費はこれよりも少なくなります。

ポイント2 子どもが小さいときが貯金の始めどき

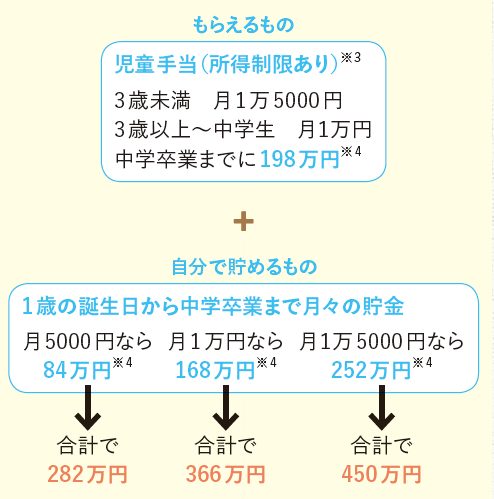

児童手当を貯めるだけで約200万円に!

「中学卒業までに300万円から500万円を貯める」と聞くと、大変だと感じるかもしれません。でも、子どもが0歳のときから支給される児童手当(所得制限あり)を使わずに貯め続けていくと、中学卒業の時点までに198万円の貯金ができます(生まれ月によって金額は前後します。特例給付の世帯は90万円)。

児童手当は大学進学のための教育資金だと考え、毎月の家計の足しにはせず、確実に貯めていくようにしましょう。

目標額に応じて毎月コツコツ貯める

未就学期は、0〜2歳の保育料は負担が大きくなりますが、3歳以降は幼児教育・保育の無償化の対象となるため、お金の「貯めどき」だといえます。児童手当は全額を貯めた上で、それとは別に、目標額に応じて月々の貯金を開始しましょう。

月5000円の貯金でも、1歳の誕生日から始めれば、中学卒業時には児童手当と合計で約282万円が貯まります。お年玉や入学祝い金なども貯めておけば、300万円は現実的に手が届く金額になるでしょう。

※ 3 児童を養育している方の所得が、所得制限限度額以上の場合は月額一律で5000円の支給となります(特例給付)。2022年10月以降は一定以上の高所得者は支給なしとなります。

※ 4 生まれ月で金額は前後します。

ポイント3 まずは「貯まる仕組み」をつくることからスタート

貯蓄用口座をつくり貯める分を先取りする

「家計に余裕ができたら余った分を貯めよう」という考え方では、お金は貯まりません。教育資金のための貯金は毎月の収入から「先取り」して、残ったお金で生活するという考え方に改めましょう。

子ども名義の口座をつくるなどして、教育資金は家計用の口座とは分けて管理するのがおすすめです。給与振込口座からの自動積立や、給与天引きの財形貯蓄などを活用するのもよいでしょう。

早期教育は無理のない範囲で

近年は早期教育にお金をかける家庭も少なくありませんが、幼児期から複数の習い事をするなどして出費がかさむと、最もお金がかかる大学進学のための備えが不足してしまうことも。児童手当を早期教育の費用に当てる際は慎重に検討しましょう。

まずは、教育資金を毎月の家計の中から先取りして貯金し、余ったお金の中で無理なく続けられる習い事や教材を選ぶことが大切です。

大学入学までは貯蓄には手をつけない

「教育資金」として貯めているお金には、大学進学までは手をつけないことが原則です。貯蓄分を途中で使い込んでしまうと、大学進学時に想定外の奨学金や教育ローンを活用せざるを得なくなり、子どもの大学卒業後の人生設計やおうちの方の老後資金にも影響を及ぼしかねません。

特に、児童手当はレジャー費や外食費に充てたり、住宅資金に回したりしてしまいがちなので注意が必要です。

金融商品は組み合わせてリスクに備える

教育資金を貯めるのに役立つ金融商品には、下に挙げるようなものがあります。ポイントは、複数の商品を組み合わせて活用すること。

まずは「自動積立定期」など必要に応じて引き出せる商品で確実に貯めつつ、「学資(こども)保険」や「つみたてNISA」のように、長期間にわたりお金を預けることでリターンが期待できる商品も組み合わせるという順で考えると、リスクを分散できます。

教育資金を貯めるのに役立つ金融商品

無理のない金額からコツコツ貯めるなら

銀行 自動積立定期

普通預金の口座から、毎月決まった日に一定の金額を自動的に定期預金に振り替えて積み立てていく商品。積み立て額の設定の条件は金融機関ごとに異なりますが、1000円単位で設定できる場合も。給料日の翌日に給与振込口座から振り替える設定にしておくと、給与を使い始める前に積み立てができ、確実に貯められます。

勤め先 財形貯蓄

会社が提携している金融機関で行う積立貯蓄で、一般財形・住宅財形・年金財形の3種類があります。給与天引きなので、確実に貯められるのが特長。一般財形のメリットは貯めやすいことのみですが(※5)、住宅財形なら5年経過した積立分は住宅以外の目的で引き出しても利息が非課税となり、教育資金としても活用できます。

※5 財形給付金制度による給付がある会社もあります。

子どもが大きくなるまで引き出す予定がなければ

生命保険会社 学資(こども)保険

納めた保険料に応じて、進学時にまとまった金額を受け取れる仕組みの保険。原則として、親(契約者)に万一のことがあれば以降の保険料が免除となり、在学中に出る学資金や満期保険金を受け取れます。

現在は予定利率が最低水準となっており、戻り率が低いため、払う総額と受け取れる金額の累計を計算した上で納得して加入を。途中解約すると、解約時期によっては元本割れのリスクがあるので注意が必要です。

証券会社・銀行など 個人向け国債

国が発行する個人向けの債券。10年満期の変動金利の商品と、5年・3年満期の固定金利の商品があり、いずれも1万円単位で購入が可能。金利下限は0.05%で、元本と利息の支払いは国が保証します。1年経てば中途換金できますが、手数料がかかるため、中長期の運用向けです

証券会社・銀行など つみたてNISA

長期投資に適した非課税制度。積み立て投資額が年間40万円までであれば、最長20年間、一定の投資信託で得た分配金・譲渡益が非課税になります。親(成人)の口座開設が必要です。元本割れのリスクもあるので、最低限必要な金額をより確実な方法で貯めた上での活用を。

ネット銀行 ネット定期

インターネット取引を行う銀行の定期預金。多くの場合、一般的な銀行の定期預金よりも金利が高めに設定されています。ボーナス時期などには、通常よりも高い金利を適用するキャンペーンが実施されることがあるため、ホームページでこまめに情報チェックを。

教えてくれたのは

『ベビーブック』2022年3月号 イラスト/おおたきょうこ 文/安永 美穂 構成/童夢

小学館の知育雑誌『ベビーブック』は、毎月1日発売。遊び・しつけ・知育が一冊にぎっしりとつまっています! アンパンマン、きかんしゃトーマス、いないいないばあっ!など人気キャラクターがお子さんの笑顔を引き出します。はってはがせるシール遊びや、しかけ遊びでお子さんも夢中になることまちがいなしです。

再構成/HugKum編集部