みんなの家庭の投資事情は?

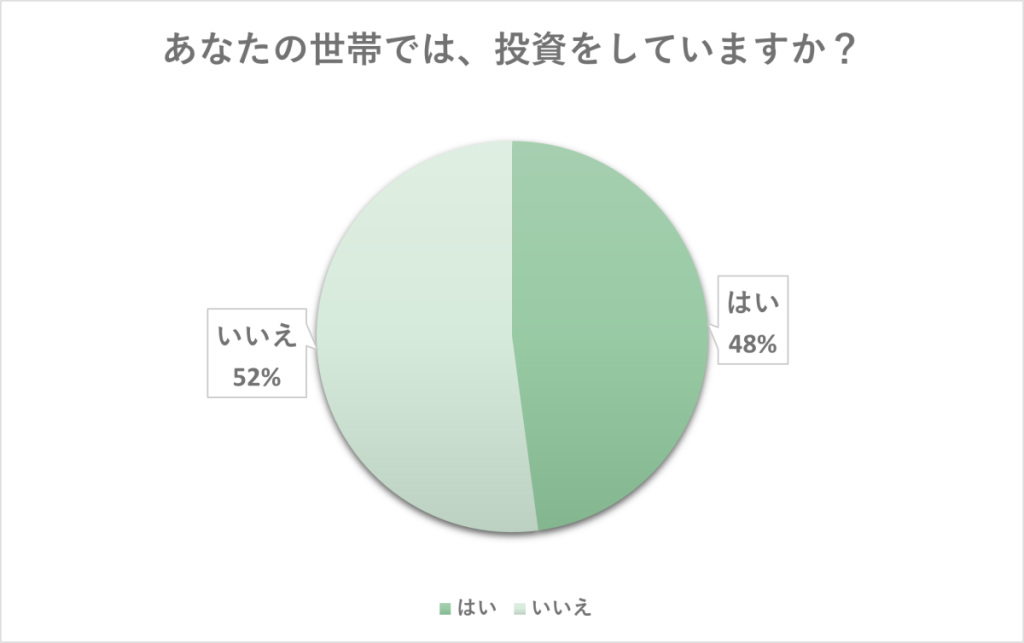

「投資」と言ってもさまざまですが、まずは幅広く調査。「あなたの世帯では投資をしていますか?」という質問に対し、投資をしていない家庭の方がやや多いですが、ほぼ半分に割れる結果になりました。

結果に対し、ファイナンシャルプランナーたけやきみこさんはこうアドバイスします。

投資を行っていない世帯が52%という結果は、所見として少ないと感じます。

行っていない理由として、金融機関に口座を開設したものの、そのままとなっているケースが考えられます。いざとなると何に投資したらいいのかわからないという人は少なくないでしょう。

せっかく口座をつくっても利用しないままとならないために、まずは投資対象となる金融商品について学んでおくと良いですよ。なぜなら、金融機関によっては投資ができない商品があるからです。

例えば、株式に投資したいなら、証券会社に口座をつくる必要があります。銀行では株式の売買取引はできないからです。

興味がある商品が見つかったら、どの金融機関で取り扱っているかを探してみましょう。

投資をしていない方の理由は

投資をしていない方の理由は、「リスクが怖い」「始め方がわからない」「めんどくさい」といった声が多くあがっています。

これに対して、「もったいない」とたけやさんは言います。

投資をしていない人は、リスクが怖いとおっしゃる人もいますが、投資期間を20年や30年という長期にとれるなら、少額からでもはじめてみてはいかがでしょうか。

投資の最大の味方は「時間」です。その時間を味方にできるのに、投資しないのはもったいないように感じます。

投資の目的は?

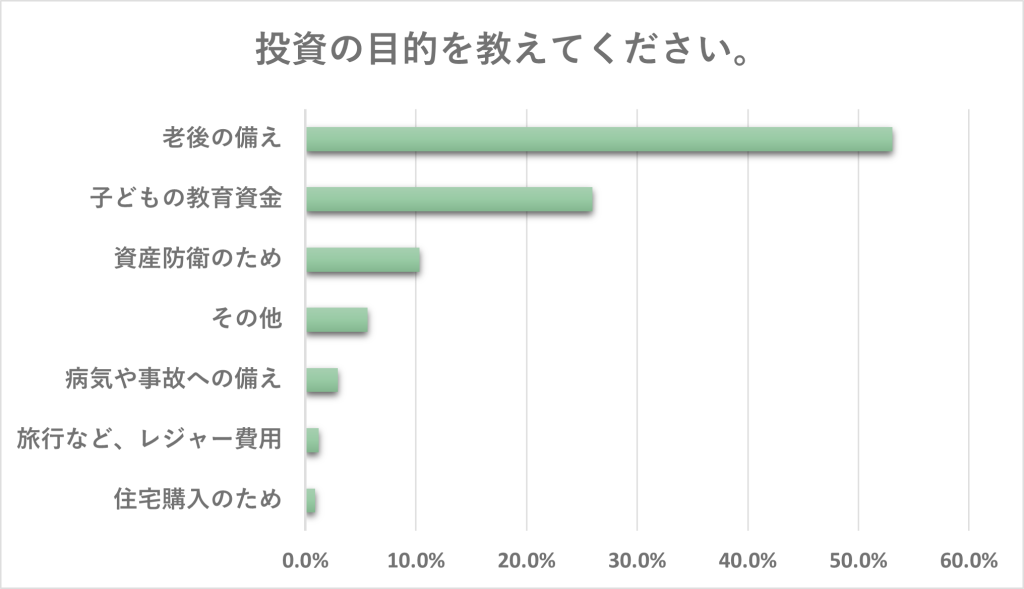

次に投資の目的をうかがったところ、半数以上が「老後の蓄え」と回答。つづいて「子どもの教育資金のため」との回答が25%ほど、「資産防衛のため」と答えた方が10%程度でした。その他の中には早期退職(FIRE)を目指している方も見受けられました。

投資の目的は、「老後の備え」や「子どもの教育資金」などかかる費用が大きいものとなるケースが多いですよね。私もリタイア後の生活資金のために投資を継続しています。目的があるということは、その目標金額も分かっているはずなので、何年間・毎月(毎年)いくらを投資して、何年後にいくらに増やしたいという計画が立てやすいものです。

気を付けたいのは、無理な目標を立てないこと。投資はリスクがつきものです。損失が生じてそのリカバリーのためにリスクの高い商品に投資してしまったり、投資にはまわさないお金を投資に使ってしまったりなど、慎重さに欠けた行動をとってしまうことがないように、無理な期間や利回りを求めないことが大切です。

みんながやってる投資は?

ここまでで約半数の家庭が老後に向けて、何かしらの投資をしていることがわかりましたが、具体的にはどのような投資をしているのでしょうか。

投資信託、株式投資が3割以上

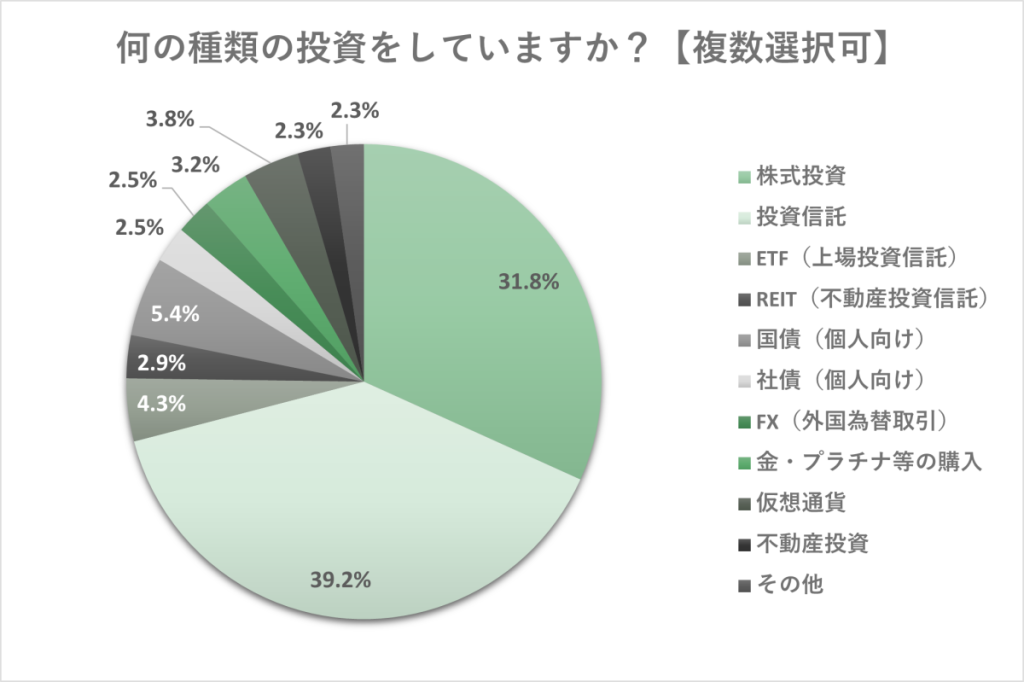

最も多い回答は「投資信託」。約4割の方が運用しています。次に多いのが3割以上の回答を得た「株式投資」、そのほかについては数%ずつと、散ける結果となりました。

ちなみに、「NISAを利用していますか?」というアンケートに対しては、「利用している」と答えた方は約40%、その中でもつみたて投資枠を利用している方が50%以上でした。投資信託を運用している方はNISAの制度をうまく活用しているのかもしれませんね。

投資信託運用者は、基本はインデックス型

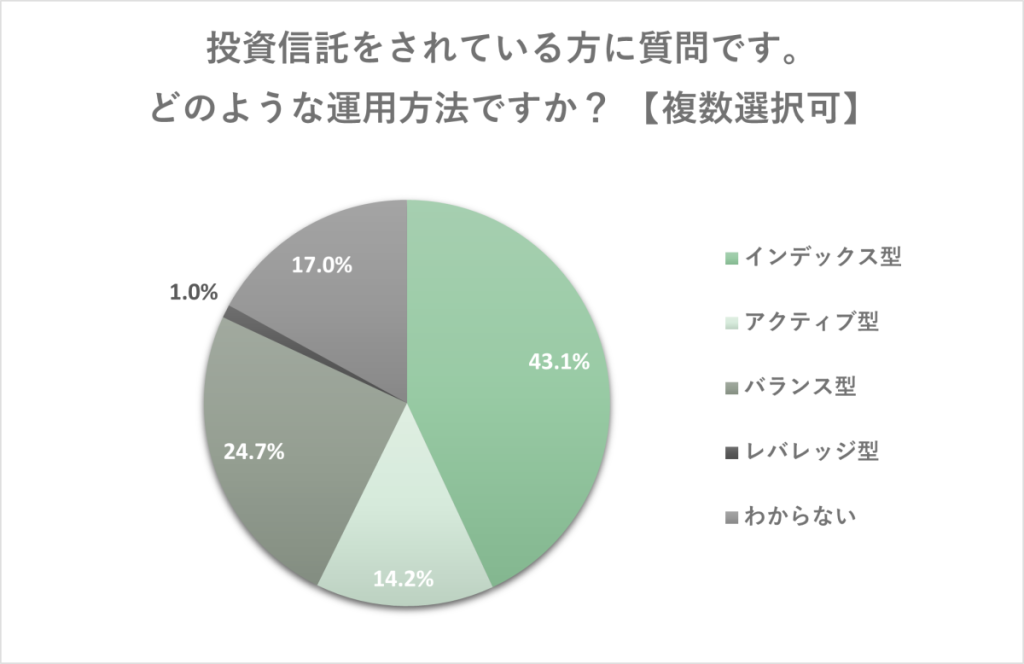

さらに、上の回答で最多の「投資信託」について運用方法を聞いてみたところ、43%の方が「インデックス型」での運用と回答。子育て世帯では、無理をしない「インデックス型」を取る方が多いようです。

投資の種類、運用方法について、たけやさんは下記のようにコメントします。

投資先は、株式が約30%、投資信託が約40%となっています。NISAではこれらが中心になるかと思います。

株式か投資信託のどちらか、あるいは両方に投資をしている世帯もあるでしょう。

株式は原則、売買時に手数料がかかりますが保有期間中はコストがかかりません。一方で、投資信託は、一般的に購入時、保有期間中に手数料がかかる商品なので、インデックス型で手数料を抑えるのは賢明だと思います。NISAのつみたて投資枠でインデックス型の投資信託をコツコツと購入されている人が多いようですね。一度、設定をすれば、あとは自動的に積み立てをしてくれるので忙しい人にはおすすめです。

また、金融機関によってはクレジットカードでつみたてが可能なので、クレジットカードのポイントも毎月もらえます。

投資信託については、そのファンドの投資スタンスなど好みの問題もあるでしょう。手数料がかかっても、積極的な運用で利益を得たいという人はアクティブ型にも投資しています。私も、インデックス型にも、アクティブ方にも投資をしています。

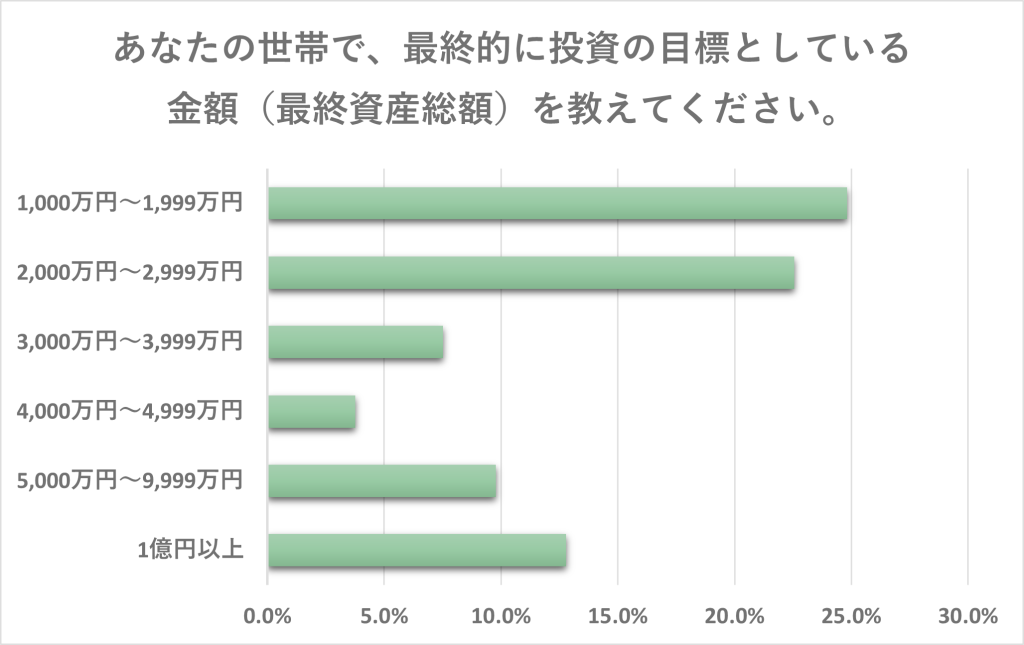

最終的な投資の目標額(最終資産総額)は?

「最終的に投資の目標としている金額」については、1,000万円~2,000万円未満、2,000万円から3,000万円未満と考える家庭が多いようです。

中には1億以上を目指す方10%程度いるようですが、一般的にはどうなのでしょうか。たけやさんはこのように指南します。

投資の目標額は、その人、その世帯それぞれ違います。私は会社向けのセミナーで、「定年時にいくら必要か」ということをお話しします。それは、「定年から●年間の老後の生活費等-老後の収入(年金など)-退職金」で求めることができます。一般的な会社員の場合、2,000万円くらいとなるケースが多いです。

また、将来の支出費用を考える際に、物価上昇率を加味しておくと安心です。基本生活費、リフォームや旅行などの一時的費用、子どもの結婚や住宅取得時の援助金、葬式代などには、1~2%ほど毎年増やして試算をしておくと、インフレ対策になります。

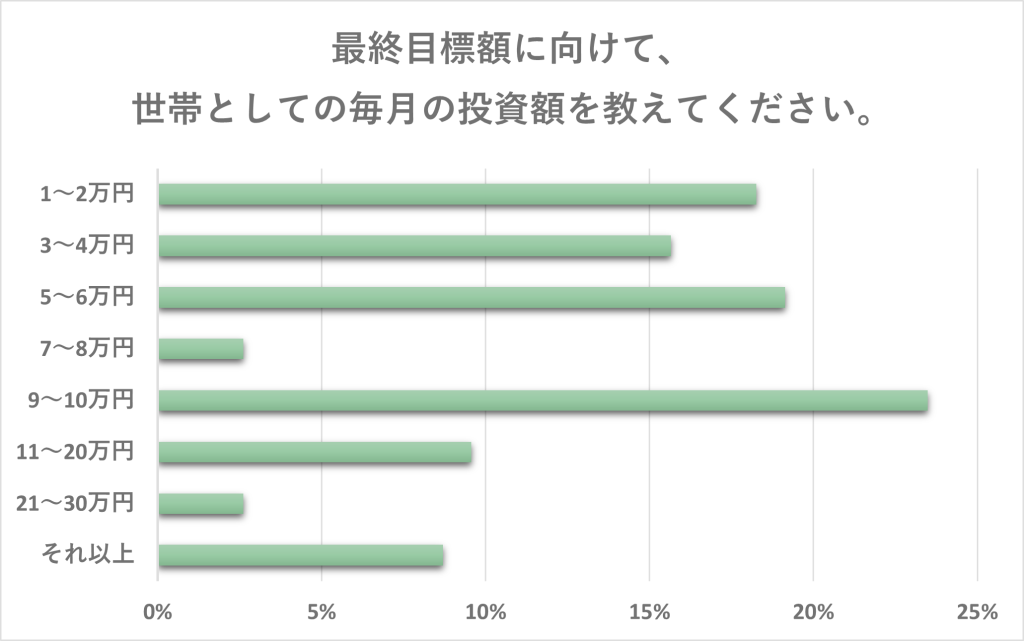

最終目標額に向けてどうしてる?

最後に、上の最終目標額に向けて、毎月どの程度投資をしているのか調査しました。

結果は、世帯として9~10万円の投資をしているとの回答が最多の20%超。1~5万円程度を投資にまわす方も多いようです。

そして、毎月の投資額に加えて気になるのが利回り。無理のない利回り率なども含め、たけやさんにアドバイスいただきました。

毎月の投資額は9~10万円が多いですね。夫婦なら5万円ずつ投資ができますよね。

投資に向くお金は、「余裕資金」ですので、当面使わないお金を投資しましょう。また、何年後かに使う予定のあるお金は、リスクのある株式などでなく、リスクの低い債券を選ぶことも選択肢のひとつです。利回りについては、年3~5%が無理のない範囲かと考えます。株式や投資信託からの配当や分配金を再投資しながら、時には売買し、譲渡利益を得て、さらに投資します。これはNISAでも可能です。

それを長期にわたり継続することで、目標額を達成できますし、嬉しいことにさらに超えるかもしれませんね。

FPたけやさんのアドバイスを参考にしてみて

今回はパパママ656人に家庭の投資事情を教えてもらいました。まだ投資を始めていない方はたけやさんのアドバイスを参考に始めるもよし、すでに運用している方は見直しなどのきっかけにしてみてはいかがでしょうか。

こちらの記事もおすすめ

記事監修

ファイナンシャルプランナー。SAKU株式会社代表。2人の子をもつ。「お金の教育」の専門家として、“まわりに流されない家庭教育”をモットーに、全国の小学校や高校での講演や、子育てサイト・雑誌、TVなどでの発信を続けている。著書に『子どもの一生を決めるおうちお金教育』(KADOKAWA)、『一生お金に困らない子どもの育て方』(幻冬舎)、『マンガでわかる!子どもにちゃんと伝わるお金の「しつけ」』(近代セールス社)など多数。

たけやさんの著書もチェック

お金教育の第一人者FP・たけやきみこ先生の、自分の娘に伝えたい「女性が生きていく上で知っておきたいお金の話」を、マンガで紹介します。

進学や一人暮らしなどライフイベントにかかるお金、給与明細の読み方や税金の話、貯金や投資に関する知識に加え、奨学金や教育ローン、社会保険など困ったときに頼りたい制度も詳しく解説。離職・離婚後のリアルな経済状況など、あらゆる局面で役に立つ本です。

文・構成/HugKum編集部